La scorsa settimana in sintesi

- Appena prima del simposio di Jackson Hole, i rendimenti dei Treasury USA hanno raggiunto il livello più elevato dal 2007, a fronte dei crescenti timori legati al protrarsi di una politica monetaria restrittiva.

- Diversi sondaggi sulla fiducia di imprese e consumatori hanno deluso le aspettative su entrambe le sponde dell'Atlantico, indicando un attenuamento della crescita.

- Nonostante le aspettative particolarmente elevate, NVIDIA ha registrato una significativa crescita degli utili, grazie soprattutto alla solidità dei data center gestiti dall'intelligenza artificiale.

- Sei nuovi paesi (Argentina, Egitto, Iran, Etiopia, Arabia Saudita ed Emirati Arabi Uniti) si uniranno il prossimo gennaio all'associazione dei BRICS, che costituirà così un gruppo particolarmente eterogeneo.

Dati ed eventi di questa settimana

- I mercati continueranno a metabolizzare i messaggi inviati dai banchieri centrali a Jackson Hole, secondo cui "il loro lavoro non sarebbe ancora finito".

- Il giorno più importante per i dati macro statunitensi sarà venerdì, quando verranno pubblicati il report sull'andamento del mercato del lavoro e l'indice PMI manifatturiero ISM. I mercati prevedono per agosto una crescita in fase di rallentamento, che dovrebbe tuttavia rimanere resiliente.

- Il calendario economico sarà piuttosto denso anche nell'eurozona. Le pubblicazioni relative a inflazione, disoccupazione, aggregati monetari e offerta creditizia andranno ad aggiungersi al discorso tenuto da Christine Lagarde a Jackson Hole e contribuiranno alla valutazione della politica monetaria futura della BCE.

- In Cina, la pubblicazione degli indici PMI del comparto manifatturiero e di quello dei servizi farà luce sull'effetto e sulla necessità di ulteriori misure di sostegno da parte delle autorità per una ripresa più sostenibile dell'economia.

Convinzioni di investimento

Scenario di base

- Negli Stati Uniti, gli ultimi dati continuano a puntare verso un atterraggio morbido. Inflazione e retribuzioni continuano a calare mentre la crescita resta resiliente. In Cina, invece, la crescita continua a mantenersi inferiore alle previsioni, lasciando presagire la possibilità di ulteriori stimoli.

- Nell'eurozona, la crescita è debole e si prevede che rimarrà sottotono: l'attività è in fase di contrazione nel settore manifatturiero e sta decelerando in quello dei servizi. Il calo dell'inflazione dovrebbe aiutare le famiglie a riguadagnare potere d'acquisto nel corso del secondo semestre.

- La maggior parte delle economie emergenti registra pressioni inflazionistiche contenute e alcune banche centrali hanno iniziato a tagliare i tassi: nel ciclo dei tassi di interesse, non si trovano infatti nella stessa fase dei paesi sviluppati.

- Le banche centrali nei mercati sviluppati si stanno avvicinando al picco dei rialzi, anche se probabilmente i tassi di interesse rimarranno elevati per un periodo di tempo prolungato. Nel corso del secondo semestre del 2023, non ci aspettiamo tagli dei tassi nei mercati sviluppati.

- Ci aspettiamo inoltre un contesto di mercato meno favorevole rispetto al primo semestre, il che dovrebbe tradursi in un ampio movimento laterale dei mercati finanziari.

Rischi

- La più forte stretta monetaria degli ultimi quarant'anni ha determinato un significativo inasprimento delle condizioni finanziarie. Potrebbero riemergere rischi per la stabilità finanziaria.

- Un'inflazione più persistente del previsto potrebbe costringere le banche centrali ad aumentare ulteriormente i tassi, determinando una revisione al ribasso delle previsioni di crescita.

- A seguito dell'importante calo delle sorprese sul fronte della crescita in tutte le principali regioni all'infuori degli Stati Uniti, le previsioni globali potrebbero diventare meno incoraggianti.

Strategia cross-asset

- Manteniamo un'allocazione azionaria più cauta rispetto al primo semestre, considerato il potenziale di rialzo limitato. Ai livelli attuali, un esito economico positivo con un atterraggio pressoché morbido sembra già scontato per le azioni. Ci concentriamo a raccogliere il carry e manteniamo una duration lunga.

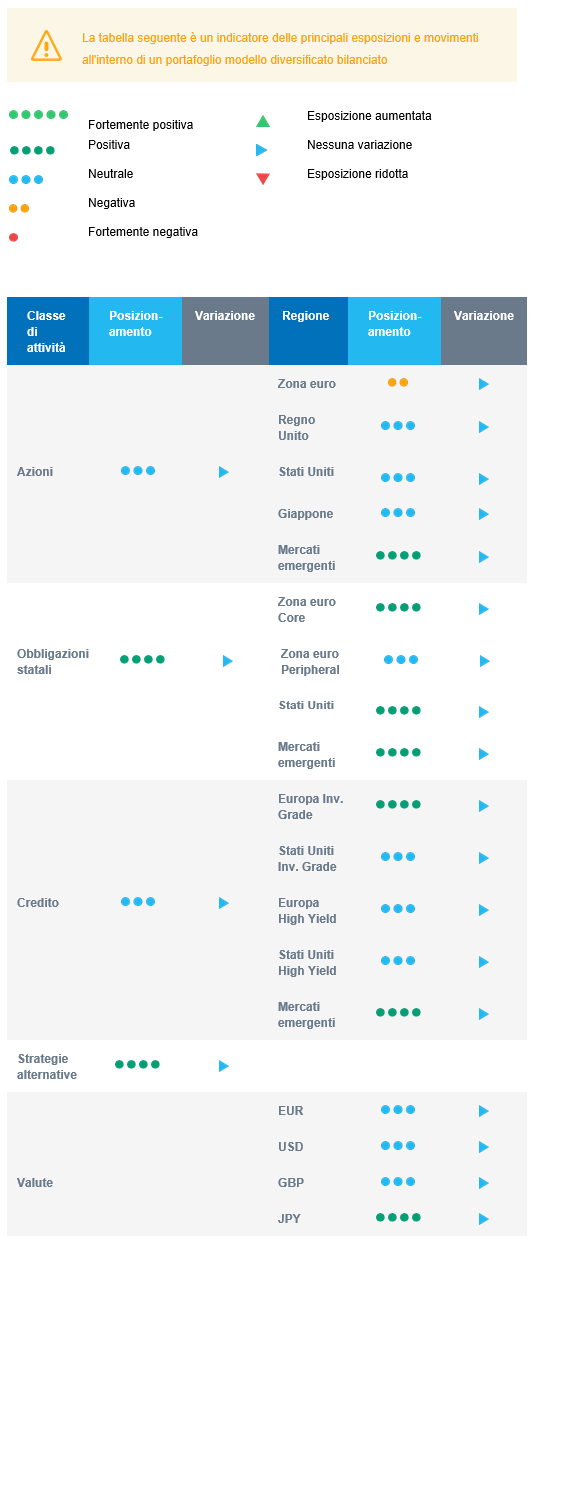

- Abbiamo le seguenti convinzioni di investimento:

- Abbiamo optato per un posizionamento azionario moderatamente più difensivo, mantenendo una sottoponderazione sulle azioni dell'eurozona a fronte di prezzi diventati a nostro parere troppo compiacenti, dato il contesto restrittivo in ambito monetario e finanziario.

- Crediamo nel potenziale di rialzo dei mercati emergenti, che dovrebbero beneficiare dei cicli economici e monetari in via di miglioramento rispetto ai mercati sviluppati, mentre le valutazioni restano interessanti.

- Prediligiamo i titoli difensivi, come ad esempio sanità e beni di consumo di base, rispetto a quelli ciclici, che già scontano un miglioramento e una ripresa economica solidi. Inoltre, i settori difensivi dispongono di un potere di determinazione dei prezzi superiore, sebbene un ulteriore margine di espansione risulti improbabile.

- A più lungo termine, prediligiamo le tematiche d'investimento correlate alla transizione energetica, a fronte del crescente interesse verso i settori legati al clima e all'economia circolare. Manteniamo la tecnologia nelle nostre convinzioni di lungo termine, perché ci aspettiamo che l'automazione e la robotica proseguano la loro ripresa cominciata nel 2022, sebbene a un ritmo ridotto rispetto al primo semestre di quest'anno.

- Nell'allocazione del reddito fisso, manteniamo un posizionamento lungo in termini di duration:

- Con tassi più elevati e un livello di spread ragionevole, apprezziamo i titoli di Stato statunitensi ed europei, oltre al credito di alta qualità come fonti di carry.

- La nostra posizione di sovrappeso sul credito investment grade rappresenta una forte convinzione sugli emittenti europei dall'inizio dell'anno, dato che il rapporto carry/volatilità risulta interessante.

- Siamo più prudenti sulle obbligazioni High Yield, poiché l'inasprimento degli standard di credito dovrebbe fungere da ostacolo e, negli ultimi mesi, la protezione contro l'aumento dei default è diminuita.

- Le obbligazioni emergenti continuano a offrire il carry più interessante. La posizione accomodante delle banche centrali risulta positiva per le obbligazioni. Il posizionamento degli investitori è ancora moderato, a seguito dei deflussi del 2022. Inoltre, non si prevede un apprezzamento del dollaro USA, il che rappresenta un vantaggio per il debito in valuta locale.

- Manteniamo una posizione long sullo yen giapponese e un'esposizione ad alcune materie prime, tra cui l'oro, dato che entrambe garantiscono una buona copertura in un potenziale contesto di avversione al rischio.

- Su un orizzonte di medio termine, ci aspettiamo una buona performance da parte degli investimenti alternativi.

Il nostro posizionamento

Le nostre convinzioni si traducono in una sovraponderazione sulle obbligazioni rispetto alle azioni. Nell'ambito del reddito fisso, riteniamo interessanti le obbligazioni europee Investment Grade e restiamo fiduciosi rispetto a questa classe di attivi. A fronte della politica aggressiva attuata dalla BCE, i rendimenti a lungo termine presentano interessanti livelli di acquisto e abbiamo scelto di cogliere questa opportunità mantenendo un posizionamento lungo in termini di duration. In ambito azionario, intravediamo valore in un approccio a bilanciere: sovrappeso sui mercati emergenti mitigato da un sottopeso sull'eurozona. Inoltre, riconosciamo la presenza di un'importante dinamica di supporto e di uno scenario "Goldilocks" negli Stati Uniti: maggiori sorprese positive sul fronte della crescita economica e minori sorprese negative rispetto all'inflazione. Tuttavia, la nostra esposizione al mercato statunitense è associata a una strategia di protezione tramite derivati, dato che il sentiment, il posizionamento e la psicologia di mercato risultano tesi. I mercati riflettono in misura crescente le nostre previsioni di un atterraggio morbido, limitando il potenziale di rendimento futuro. La nostra strategia di asset allocation "di fine ciclo" ruota anch'essa attorno a settori difensivi rispetto ai ciclici.