enn Donald Trump ins Weiße Haus zurückkehrt, könnte seine politische Agenda den globalen Ölmarkt in Aufruhr versetzen. Es wird erwartet, dass seine Handelskriege und seine Einwanderungspolitik die Inflation anheizen werden, während sein Engagement für die Deregulierung und die Erhöhung der US-Ölproduktion die Ölpreise vor neue Herausforderungen stellt. Das Zusammenspiel dieser politischen Maßnahmen und umfassender geopolitischen und wirtschaftlichen Faktoren könnte die Energiebranche neu definieren. Trotz der Herausforderungen passt sich der Öl- und Gassektor effektiv an eine sich verändernde Situation an und schafft es, betriebliche Effizienz und finanzielle Disziplin in Einklang zu bringen, um mit der gestiegenen Unsicherheit zurechtzukommen. Was bedeutet das für Anleger?

Spannungen angesichts des langsameren Wachstums der Ölnachfrage im Jahr 2025

Nach Angaben der Internationalen Energieagentur (IEA) wird die globale Ölnachfrage im Jahr 2025 voraussichtlich leicht ansteigen, und zwar um rund 1 Million Barrel pro Tag auf 103,8 mbd. Dieses langsamere Wachstum spiegelt die schwächere Konjunktur, die nachlassende Erholung nach der Pandemie und die Umstellung auf sauberere Energie wider. Auch die Nachfrage aus China, die in den letzten Jahren ein wichtiger Wachstumstreiber war, wird sich voraussichtlich verlangsamen.

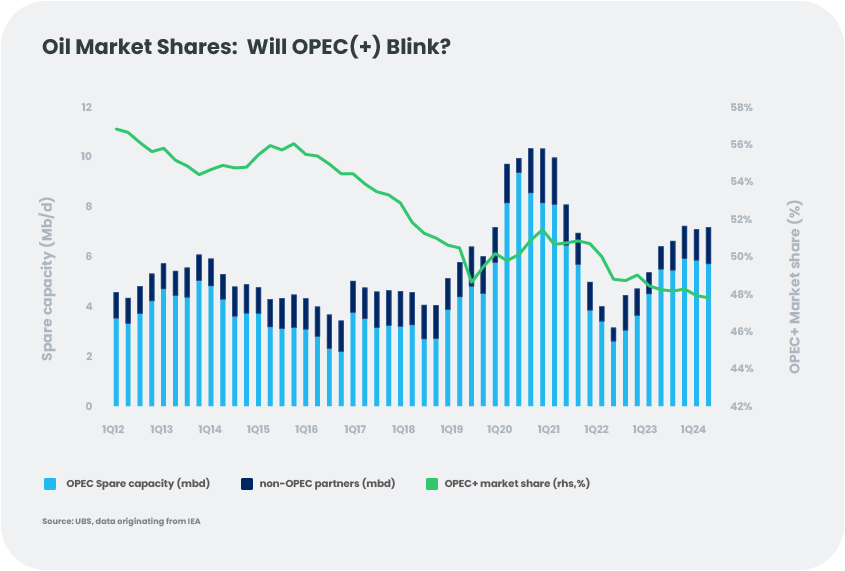

Auf der Angebotsseite wird sich die OPEC+ mit den Nicht-OPEC-Mitgliedern [1] auseinandersetzen müssen, die ihre Produktion voraussichtlich um 1,5 mbd steigern werden, was auf Offshore-Projekte zurückzuführen ist. Um das Marktgleichgewicht aufrechtzuerhalten, muss die OPEC+ möglicherweise ihre jährliche Rohölproduktion um 0,6 mbd kürzen, im Gegensatz zu ihrer Hoffnung, die früheren freiwilligen Kürzungen von 2,2 mbd wiederherzustellen. Anfang Dezember 2024 stellte sich die OPEC auf die rasche Rückkehr der libyschen Produktion und andere Belastungen ein, indem sie die Wiederherstellung dieser 2,2 mbd zusammen mit anderen Änderungen verschob.[2] Wir bleiben skeptisch, da wir für die OPEC+ Spielraum für eine Produktionssteigerung im Jahr 2025 sehen. Um Angebot und Nachfrage in Einklang zu bringen, ist eine sorgfältige Koordinierung zwischen den OPEC+-Mitgliedern erforderlich. Viel wird auch von Saudi-Arabien, dem größten Produzenten unter den OPEC+, abhängen, das sich möglicherweise dafür entscheidet, seine Strategie von 2015 zu wiederholen und den Marktanteil über die Preisstabilität zu stellen. Diese Entscheidung erfolgt vor dem Hintergrund, dass die weltweite Ölnachfrage bis zum Ende des Jahrzehnts ihren Höhepunkt erreichen und bis 2035 weiter zurückgehen soll.[3] Ein solcher Schritt würde jedoch den Haushalt Saudi-Arabiens belasten - das zur Finanzierung seiner Investitionen Ölpreise um die 93 Dollar pro Barrel benötigt - und könnte seinen Einfluss innerhalb der OPEC+ schwächen. Diese Geschichte ist wirklich interessant!

Risiken im Jahr 2025: Balance zwischen Fundamentaldaten, Politik und Risiko

Im Jahr 2025 bestehen für die Ölpreise sowohl Abwärts- als auch Aufwärtsrisiken, die von geopolitischen, wirtschaftlichen und politischen Faktoren beeinflusst werden.

US-Politik unter Trump: Die Präsidentschaft Trumps könnte neue und höhere Zölle mit sich bringen, die Unternehmenssteuern senken und Regulierungen, insbesondere in Bezug auf die Umwelt, zurücknehmen. Es wird erwartet, dass seine Handelskriege und seine Einwanderungspolitik die Inflation anheizen werden, während sein Engagement für die Deregulierung und die Erhöhung der US-Ölproduktion neue Herausforderungen für die Ölpreise darstellen.

Die Inflation könnte aufgrund von Zöllen oder einer restriktiven Einwanderungspolitik steigen. Unsere Wirtschaftsexperten schätzen beispielsweise, dass Zölle auf Produkte aus Kanada, Mexiko und China die Inflation in den USA um 1 % erhöhen könnten. Um diesen Druck auszugleichen, könnte Trump auf niedrigere Ölpreise drängen, idealerweise um die 40 Dollar pro Barrel. Dieses Preisniveau ist jedoch für die US-Schieferindustrie, die 70 $ pro Barrel benötigt, um ihr Wachstum aufrechtzuerhalten, nicht tragbar. Eine weitere Herausforderung ist Trumps Fokus auf den Iran und Venezuela. Sekundäre Sanktionen könnten einen Aufwärtsdruck auf die globalen Preise erzeugen.

Spannungen im Nahen Osten: Die geopolitischen Risiken im Nahen Osten bleiben ein potenzielles Aufwärtspotenzial für die Ölpreise. Zwar haben die Konflikte zwischen Israel und dem Iran noch keine nennenswerten Auswirkungen auf die Ölströme oder die Infrastruktur, doch könnte eine Eskalation diese Dynamik ändern. Alternativ wäre es denkbar, dass Trump angesichts seiner Geschichte mit den Abraham-Abkommen und seines Interesses an der Förderung von Geschäften in der Region der Lockerung der Spannungen Priorität einräumt.

Insgesamt erwarten wir, dass die Brent-Rohölpreise im Jahr 2025 im Durchschnitt bei etwa 70 US-Dollar pro Barrel liegen werden - etwas über den derzeitigen Markterwartungen, aber unter den Kosten vieler neuer Ölprojekte. Je nachdem, wie sich diese Risiken entwickeln, könnten die Preise zwischen 50 und 90 $ pro Barrel liegen, eine große Spanne aufgrund der vielen Risiken.

Outlook für den Energiesektor: Volatilität bewältigen und Strategien anpassen

Equity Outlook: Der Öl- und Gassektor steht aufgrund der weltweiten Überkapazitäten unter Ertragsdruck, doch scheinen die Abwärtsrisiken begrenzt. Die Unternehmen passen sich an, indem sie ihre Investitionen kürzen und ihre Aktienrückkaufprogramme anpassen. Die jüngsten Kursrückgänge haben den relativen Wert des Sektors verbessert, wobei integrierte Ölgesellschaften Brent-Rohöl zu Preisen von 60-65 $ pro Barrel einpreisen - also unterhalb der Terminpreiskurve. In der Zwischenzeit wird erwartet, dass der liquide nationale Gasmarkt bis zur Inbetriebnahme neuer Projekte im Jahr 2026 angespannt bleibt, was den auf Gas spezialisierten Unternehmen zugutekommt und die Widerstandsfähigkeit des Sektors trotz der kurzfristigen Risiken für die Ertragsdynamik verbessert. In Anbetracht der bereits negativen Stimmung sind wir gegenüber den Aktien des Energiesektors neutral eingestellt.

Credit Outlook: US-Hochzinsanleihen aus dem Energiesektor weisen 2025 ein etwas höheres Risikoprofil auf als 2024, obwohl die Fundamentaldaten der Unternehmen solide sind. Die Unternehmen halten einen niedrigen Verschuldungsgrad, solide Deckungsquoten, hohe Bonund eine starke Liquidität aufrecht, wobei sie nur in geringem Maße auf Reserve-basierte Kreditfazilitäten zurückgreifen. Sollten die Ölpreise weiter sinken, könnte der Sektor einen Bewertungsrücksetzer erleben, doch würden wir nicht mit einem signifikanten Anstieg der Zahlungsausfälle rechnen.

Fazit: Diversifizieren Sie in die echte Sache

Der Ölmarkt wird auch im Jahr 2025 von einer komplexen Mischung aus Angebots- und Nachfragedynamik, geopolitischen Spannungen und politischen Entscheidungen geprägt sein. Überkapazitäten in Verbindung mit dem Bestreben der Trump-Administration, die Energiepreise niedrig zu halten, lassen Zweifel an der Wirksamkeit der Preisschutzstrategie der OPEC+ aufkommen. Die hohe Kostenstruktur des US-Schieferöls wirkt jedoch wie eine natürliche Untergrenze, die den Preisverfall begrenzt.

Die Aussichten für den Öl-, Aktien- und Kreditsektor bleiben gedämpft, aber das Umfeld unterstreicht den Wert von Rohstoffen als Portfoliodiversifikator. Selbst wenn man von schwächeren Ölpreisen ausgeht, könnte eine Long-Position in Öl als Absicherung gegen geopolitische Risiken dienen und einen gewissen Schutz bieten.

[1] Die OPEC (Organisation erdölexportierender Länder) umfasst derzeit 12 Mitgliedsländer (Gründungsmitglieder und Vollmitglieder): Iran, Irak, Kuwait, Saudi-Arabien, Venezuela, Libyen, die Vereinigten Arabischen Emirate, Algerien, Nigeria, Gabun, Äquatorialguinea und Kongo. Seit 2016 gehören der OPEC+ zehn sogenannte "Nicht-Mitglieder" an, wie in der Abbildung dargestellt, nämlich Aserbaidschan, Bahrain,

[2] IEA-Ölmarktbericht, November 2024.

[3] IEA Oil 2024 Analyse und Prognose bis 2030.