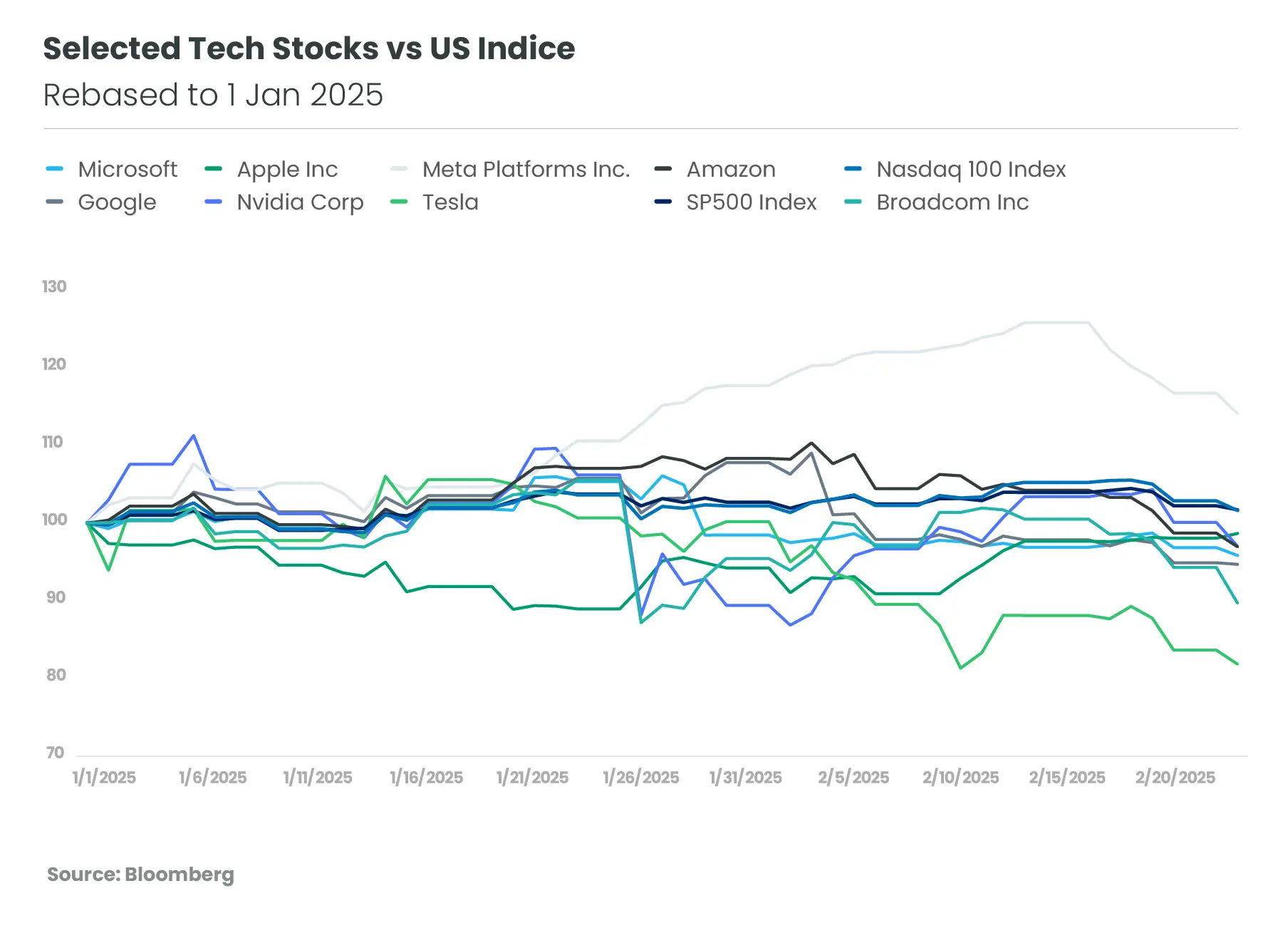

In den letzten zehn Jahren haben die US-Aktienmärkte dank der starken Dynamik im Technologiesektor und eines günstigen makroökonomischen Umfelds den Rest der Welt weitgehend dominiert. Paradoxerweise hat sich dieser Trend seit der Wahl von Donald Trump umgekehrt und der US-Markt scheint diese Führungsrolle vorübergehend verloren zu haben. Am 25. Februar 2025 befindet sich der Nasdaq 100 in der Nähe seines Jahresanfangsniveaus, während alle " Indizes,[1] mit Ausnahme von Meta, Rückgänge verzeichnen. Die Tesla-Aktie, die um über 20 % gefallen ist,[2] zeigt das Ende des "Trump-Effekts" auf dem US-Markt.

Infolgedessen überdenken die Anleger in diesem Jahr ihre Anlagestrategien, wobei sie sich neu auf europäische Aktien und solche aus Schwellenländern wie China konzentrieren. Dieser Trend wird durch eine Analyse der Kapitalströme im Januar 2025 gestützt, die eine deutliche Verlangsamung der Investitionen in US-Aktien, insbesondere im Technologiesektor, zugunsten Europas (mit Ausnahme des Vereinigten Königreichs) zeigt. Auch China zieht seit der DeepSeek-Ankündigung Investoren an, wobei ausländische Anleger chinesische Technologiewerte kaufen und Indien den Rücken kehren.

Nach einer Phase extremen Pessimismus auf dem europäischen Markt im Anschluss an die US-Wahl hat sich die Dynamik umgekehrt. Die Bewertung der europäischen Aktien liegt deutlich unter der von US-Aktien. Das Kurs-Gewinn-Verhältnis nach Sektoren liegt in Europa 23 % unter dem der Vereinigten Staaten und damit deutlich über dem historischen Durchschnittswert. Außerdem steht die Diversifizierung der europäischen Märkte im Gegensatz zu der starken Konzentration der US-Märkte auf die Tech-Giganten. Die europäischen Finanzmärkte sind nun gleichmäßiger auf die Sektoren Finanzen, Industrie und Konsumgüter verteilt. Trotz politischer und wirtschaftlicher Fragilität birgt das europäische Umfeld kurzfristig positive Überraschungen für Investoren. Das Ende des Ukraine-Konflikts, die Stabilisierung der Energiepreise und eine fiskalische Lockerung in Deutschland wirken anziehend. Unterstützt durch eine entgegenkommendere EZB zeigt auch die europäische Wirtschaft Anzeichen einer Verbesserung, insbesondere im verarbeitenden Gewerbe und im Baugewerbe, während sich die Kreditkonditionen verbessern.

Längerfristig haben die Vereinigten Staaten immer noch große Vorteile. Innovation ist nach wie vor ihr Hauptantrieb, insbesondere in den Bereichen Technologie und künstliche Intelligenz, die langfristige Wachstumsperspektiven bieten. US-Unternehmen zeichnen sich durch eine höhere Rentabilität im Vergleich zu ihren europäischen Pendants aus, was auf eine effizientere Kapitalallokation und ein dynamischeres wirtschaftliches Umfeld zurückzuführen ist. Es wäre wohl verfrüht, das Ende des amerikanischen Exzeptionalismus auszurufen. Dies wird durch die Tatsache verstärkt, dass die geopolitischen und wirtschaftlichen Risiken in hohem Maße von den politischen Entscheidungen in den USA abhängen, wobei die Aktienmärkte derzeit als wichtigster Schutzmechanismus fungieren.

Vor diesem Hintergrund empfehlen wir eine ausgewogenere Anlagestrategie zwischen den US- und europäischen Märkten. Eine solche Diversifizierung sollte es uns ermöglichen, die Risiken besser zu steuern und die für jede Region spezifischen Chancen zu nutzen. Wir haben unser Engagement in europäischen Aktien erhöht, insbesondere in unterbewerteten Sektoren wie dem Finanzsektor, der Industrie und deutschen Mid-Caps. Gleichzeitig halten wir eine Kernallokation in US-Aktien aufrecht, da ihre strukturellen Vorteile weiterhin essenziell sind.

[1] Alphabetisch geordnet: Amazon, Apple, Meta, Microsoft, Nvidia, Tesla. Quelle der Definition: US News, 7. Januar, 2025.

[2] "Die Performance von Tesla wird hier nur zur Veranschaulichung erwähnt und sollte nicht als Anlageempfehlung oder Indikator für zukünftige Markttrends betrachtet werden.